Gelişen teknoloji ile birlikte pek çok belge dijital mecralardan elektronik olarak kullanılabilmektedir. Evrakların dijital mecralarda kullanıma geçmesiyle birlikte çeşitli düzenleme ve şartlar da değişiklik göstermiştir. Dijital ve klasik faturalar birbirlerine benzerlik gösterir. Her iki türde de bir faturada bulunması gereken tüm detay yer almaktadır. Dijital ortamlar için hazırlanan faturalarda da diğer faturalarda olduğu gibi mevzuatların gerektirdiği bilgiler kullanılır. E-Arşiv faturalar günümüzde pek çok kolaylık sağlamaktadır. Alım ve satımlarda uygulanan faturalar dijital ortamlar aracılığıyla kolaylıkla aktarılabilir. Ayrıca bu faturalarda imza ve kaşeye de yer verilmektedir. E-Arşiv fatura hazırlayan yükümlülerin belgelerinde imza ve kaşeye yer verilmesi zorunludur. E-Arşiv faturalar da geleneksel faturalar gibi Gelir İdaresi Başkanlığı’na bağlıdır ve tamamıyla resmi bir evraktır.

E-Arşiv Fatura Nasıl Olmalıdır?

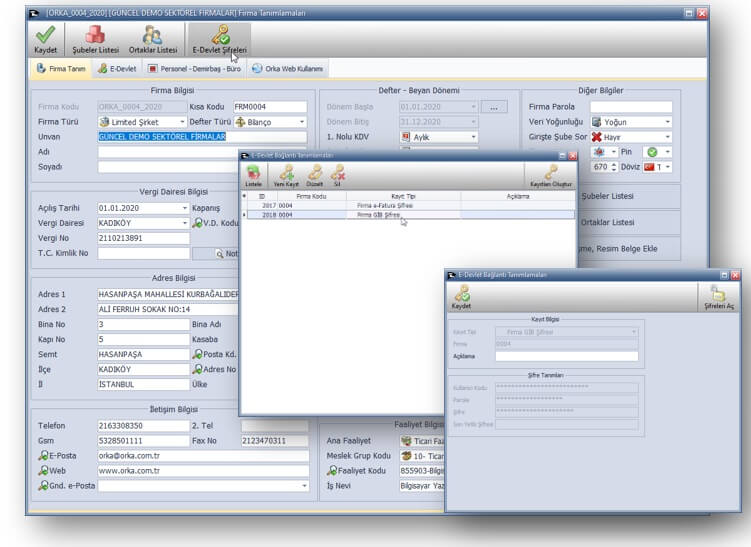

Geleneksel ve dijital faturalarda pek çok ortak yöne sahiptir. Klasik bir faturada bulunması gereken tüm özellikler E-Arşiv faturalarda da bulunmalıdır. Elektronik veya klasik tüm faturalar Vergi Usul Kanunu kapsamında düzenlenmiştir. Yani E-Arşiv faturalarda Vergi Usul Kanunu’nca belirtilen tüm düzenlemelere yer verilmelidir. İmza ve kaşe tüm faturalarda olması gereken bir detaydır. Bu bakımdan elektronik faturalar hazırlanırken imza ve kaşeye yer verilmesi gerekmektedir. E-Arşiv fatura imza ekleme işlemi dijital ortamlar aracılığıyla yapılabilir. Dijital faturaya elektronik imza alarak imza eklemek mümkündür. E-Arşiv faturada bulunması gerekli bilgiler şu şekildedir:

- Belge numarası ve düzenleme tarihi

- Faturayı düzenleyen kişinin isim ve soy ismi, iş adresi, bağlı olduğu vergi dairesi, vergi kimlik numarası ve ticari unvanı,

- Satış yapan kişinin ismi, soy ismi, ticari unvanı, vergi dairesi ve vergi kimlik numarası,

- Mal ya da hizmetin çeşidi, adeti, fiyatı, vergi türü ve fiyatı,

- Satılan malın teslim tarihi, irsaliye numarası, kare kod ve barkod bilgileri.

E-Arşiv Faturada Kaşe İmza Zorunlu Mu?

Alım satım gibi tüm işlemlerde imza gereklidir. Günümüzde meydana gelen teknolojik gelişmeler belgelerin dijital ortamlar için hazırlanabilmesini sağlamıştır. Gelir İdaresi Başkanlığı tarafından dijital ortam için E-Arşiv fatura düzenlemesi hayata geçirildi. E-Arşiv faturada klasik faturalarda olduğu gibi satış ve alım yapan kişilerin bilgilerine yer verilmelidir. E-Arşiv faturada kaşe imza zorunluluğu sayesinde alışverişlerde güvenli bir ortam oluşması amaçlanmıştır. Dijital veya klasik tüm faturaların baş kısmında iş sahibinin ya da adına imzaya yetkili kişilerin imzasının olması gerekmektedir. e-İmza fatura alarak dijital ortamlara özel faturalar hazırlanabilir. Ayrıca faturanın kağıt şeklinde teslim edilmek istenmesi halinde fatura yazdırılarak mükellef olan kişilerin ıslak imza atabilmesi mümkündür. E-Arşiv faturada imzanın yanı sıra yükümlü kişilerin gerekli kaşeleri de basması gerekir. Elektronik ortamda hazırlanan bu belge tüm resmi işlemlerde geçerli olacak şekilde kullanılabilir.

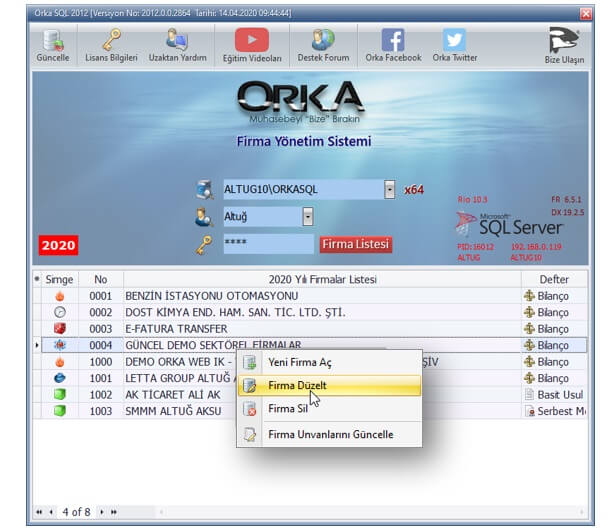

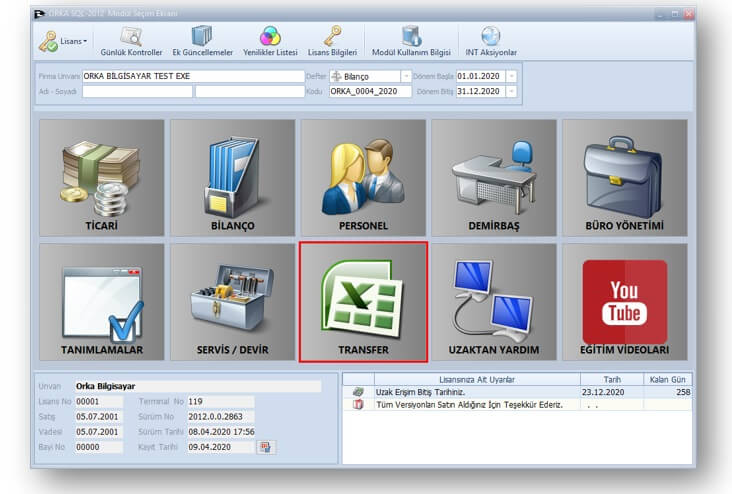

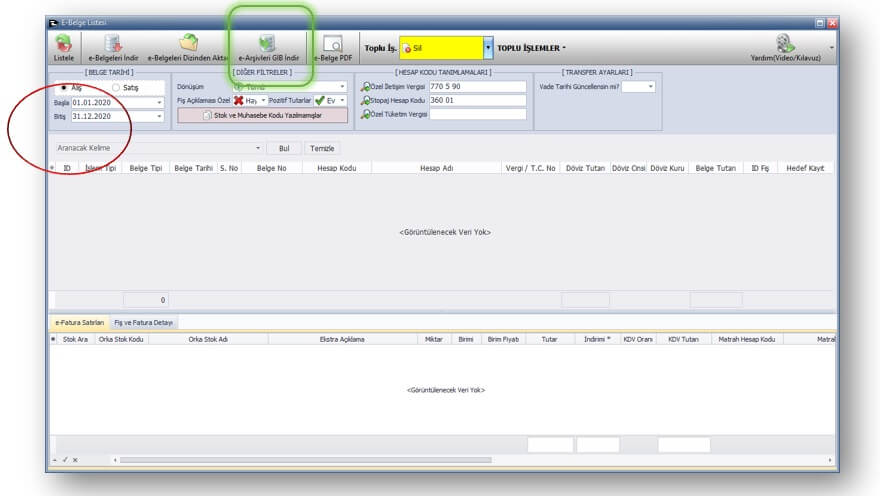

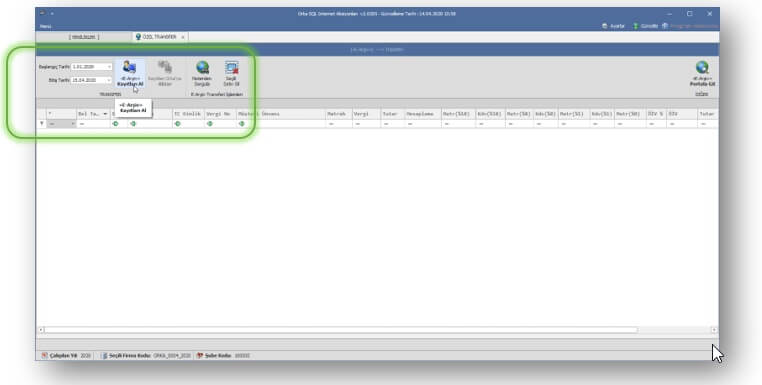

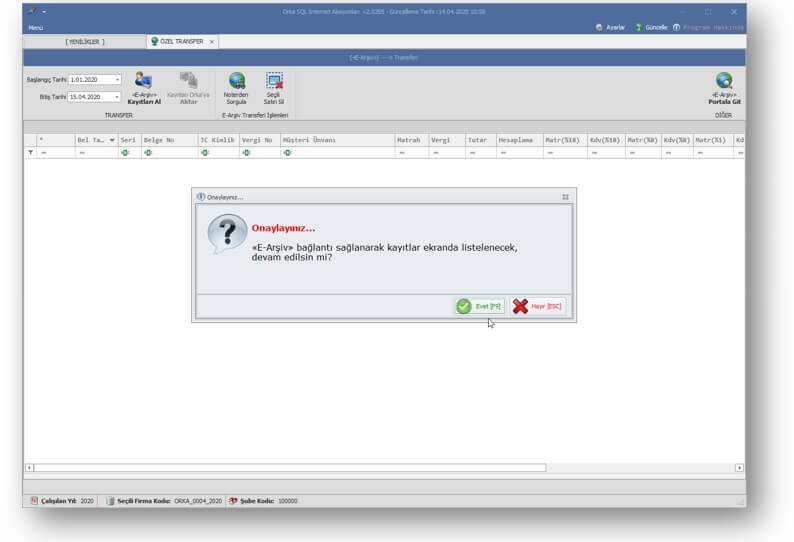

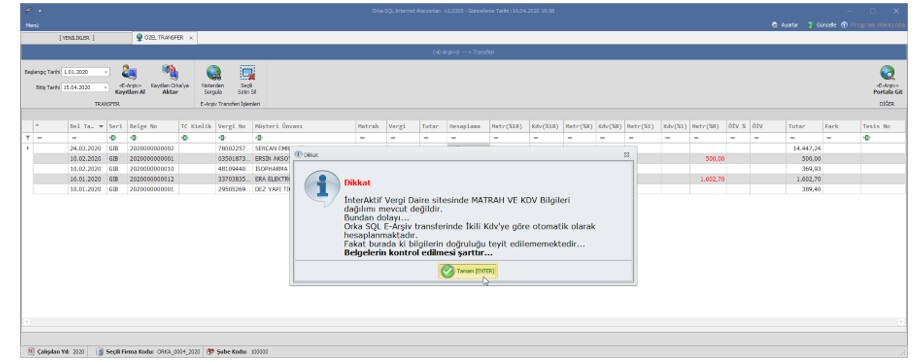

E-Arşiv Fatura Nasıl Hazırlanır?

Elektronik fatura sistemi Gelir İdaresi Başkanlığı tarafından düzenlendi. E-Arşiv fatura alabilmek için Gelir İdaresi Başkanlığı’nın sistemi veya ilgili kuruluş tarafından yetki verilen sistemler kullanılabilir. Şahıs firmaları için e-İmza alınmasının ardından e-Fatura sistemine geçmek mümkün. E-Arşiv fatura imzalama e-İmza sayesinde rahatlıkla yapılabilir. Pek çok alıcı ve satıcı E-Arşiv faturada imza yoksa ne olur sorunu merak ediyor. Satışı yapılan herhangi bir üründe imza ve kaşe bulunması zorunludur. İmza ve kaşenin bulunmadığı faturalar geçersiz sayılacaktır. E-Arşiv fatura sayesinde hem zamandan hem de kağıttan tasarruf sağlanmıştır. Bu sistem sayesinde firmalar fatura işlemlerini daha kolay bir şekilde yapabilir hale gelmiştir. Doğa dostu bir sistem olan E-Arşiv faturayı kullanarak işlemlerini daha hızlı bir şekilde halledebilirsiniz.